Bank Indonesia

BI Terbitkan Pedoman Penyelenggaraan BI-FAST

Penulis:Yunike Purnama

Editor:Yunike Purnama

Bank Indonesia (BI) menerbitkan ketentuan penyelenggaraan BI-FAST.

BANDARLAMPUNG - Bank Indonesia (BI) menerbitkan ketentuan penyelenggaraan BI-FAST sebagai pedoman bagi para calon peserta maupun peserta melalui PADG No. 23/25/PADG/2021 tentang Penyelenggaraan Bank Indonesia-Fast payment (BI-FAST) yang efektif berlaku sejak 12 November 2021.

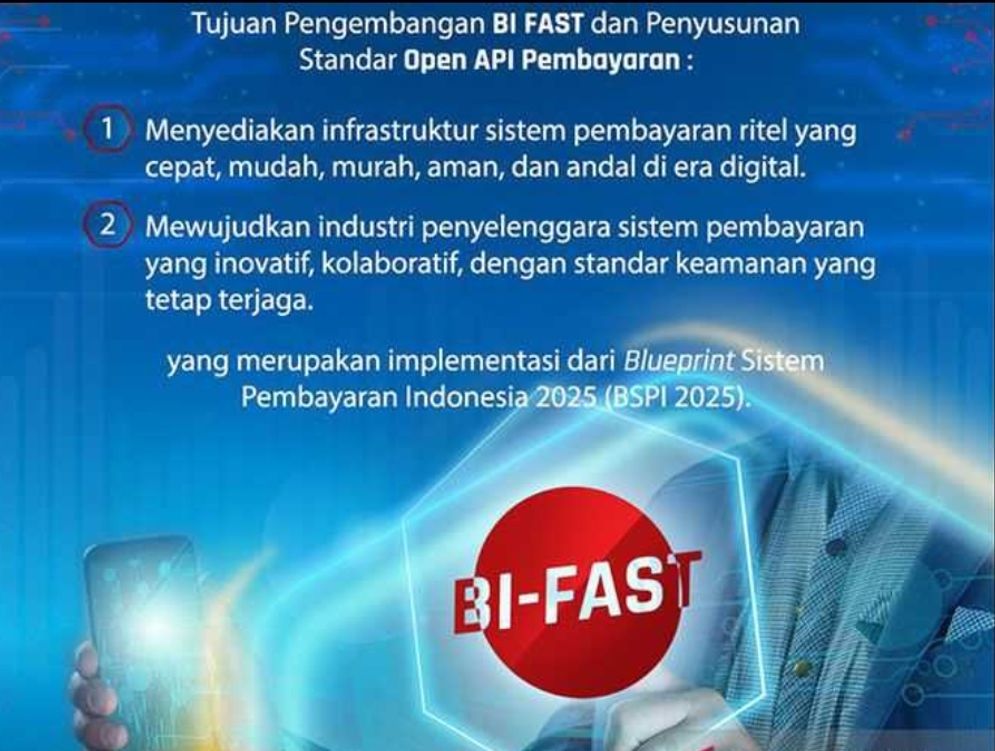

BI-FAST adalah infrastruktur sistem pembayaran BI untuk memfasilitasi pembayaran ritel sepanjang waktu (24/7) dan seketika (real time).

"Penerbitan ketentuan ini merupakan salah satu bentuk dukungan kesiapan dalam implementasi BI-FAST," ujar Direktur Eksekutif Kepala Departemen Komunikasi BI Erwin Haryono dalam keterangan resmi di, Rabu (17/11/2021).

Menurut Erwin, peserta BI-FAST yang dimaksud adalah bank maupun Lembaga Selain Bank (LSB) dan pihak lainnya, sepanjang memenuhi kriteria yang telah ditetapkan.

Adapun hal-hal yang diatur di dalam ketentuan penyelenggaraan BI-FAST antara lain yaitu persyaratan peserta, kewajiban peserta, mekanisme pengelolaan infrastruktur BI-FAST, dan pemrosesan transaksi menggunakan BI-FAST.

- The NextDev Talk on Tour Hadir di Sumatera

- BRI Agro Resmi Jadi Bank Raya, Ini Logo Barunya

- HP Nokia X100 Debut Perdana di AS

Dalam PADG BI-FAST, diatur bahwa calon peserta harus memenuhi persyaratan umum, yaitu menjadi nasabah BI dan berstatus aktif, tidak sedang dalam proses likuidasi atau kepailitan, serta pimpinan calon peserta memiliki kredibilitas dan rekam jejak yang baik.

Kredibilitas tersebut ditunjukkan melalui beberapa ketentuan, yaitu untuk calon peserta berupa bank, penunjukan dari lembaga terkait atau persetujuan dari lembaga pengawas yang berwenang.

Sementara untuk calon peserta berupa lembaga selain bank, tidak tercantum dalam daftar kredit macet dan daftar hitam nasional yang diterbitkan oleh lembaga yang berwenang.

Kemudian, ketentuan umum lainnya adalah memiliki kinerja keuangan yang baik dalam dua tahun terakhir, menyediakan infrastruktur dalam penyelenggaraan BI-FAST sesuai dengan spesifikasi teknis yang telah ditetapkan oleh penyelenggara, dan memiliki sistem informasi yang andal.

Selain persyaratan umum, calon peserta yang ditetapkan sebagai Peserta Langsung (PL), harus memiliki persyaratan khusus, yaitu memiliki kontribusi siginifikan dalam ekonomi dan keuangan digital sesuai dengan parameter yang ditetapkan oleh penyelenggara.

Lalu, memiliki kapabilitas keuangan yang kuat berupa modal inti lebih dari Rp6 triliun untuk bank, atau modal disetor paling sedikit Rp100 miliar untuk lembaga selain bank, dan memiliki likuiditas yang memadai, serta mendukung kebijakan BI di bidang moneter, makroprudensial, dan sistem pembayaran.(*)